Le pétrole a chuté au-dessous des 43 $ cette semaine. Les magasins de détail se vident. Le secteur automobile – y compris les 1 200 Mds$ de crédits autos – marque le pas.

Le pétrole a chuté au-dessous des 43 $ cette semaine. Les magasins de détail se vident. Le secteur automobile – y compris les 1 200 Mds$ de crédits autos – marque le pas.

Parallèlement, les restaurants ont du mal à remplir leurs salles. Les consommateurs n’achètent pas, peut-être parce que leurs revenus n’ont pas progressé depuis des dizaines d’années.

L’accession à la propriété est à son plus bas niveau depuis un demi-siècle… ainsi que la participation à la main-d’oeuvre. L’inflation des prix à la consommation, telle que mesurée par le Bureau of Labor Statistics (l’équivalent de l’INSEE français), est en chute. De même que les rendements des bons du Trésor.

Tout cela – entre autres – pointe dans la même direction : vers une récession.

La Fed rend aveugle

Pendant ce temps, dans un univers parallèle situé dans le Lower Manhattan, le cours des actions est toujours proche d’un plus haut record.

Le marché actions est censé anticiper. Il est censé avoir plus de discernement que quiconque. Il est censé détecter les signes annonciateurs de problèmes bien avant qu’ils soient visibles à l’oeil nu.

Or il semblerait qu’il ne voit rien du tout. Voici le thème de l’article d’aujourd’hui : quelle est la cause de cet aveuglement ? Qui est le coupable ?

Sans perdre de temps avec les preuves, nous nous emparons du coupable et sortons une corde.

Pourquoi le marché actions ne peut-il voir ce qui se passe au sein de l’économie réelle ?

Parce que la Fed lui a ôté les yeux. Nous l’accusons de l’avoir fait en sectionnant le nerf optique qui connecte le cours des actions aux chiffres d’affaires et aux bénéfices.

Une action représente une part dans une entreprise active. Les investisseurs peuvent choisir parmi différentes sociétés. Il n’y a pas si longtemps, ils passaient un certain temps à les étudier, puis ils décidaient laquelle aurait le plus de chances d’enregistrer les meilleures performances.

Si un investisseur anticipait un hiver froid, par exemple, il pouvait acheter l’action d’un distributeur de gasoil. S’il voyait un nouveau produit partir comme des petits pains, il pouvait avoir envie de détenir l’action de l’entreprise qui le produisait.

Un investisseur plus pointu pouvait même s’abonner à Value Line et consulter les chiffres.

L’avènement des « quants »

Aujourd’hui, le marché est dominé par les hedge funds quantitatifs (ou « quants » : ceux qui utilisent ces algorithmes informatiques complexes pour acheter et vendre des actions) et des ETF passifs (des fonds similaires à des actions qui répliquent simplement des indices tels que le S&P 500).

Selon une étude publiée par la société d’analyse indépendante 13D Research :

« Si l’augmentation des investissements passifs est bien connue, les statistiques n’en demeurent pas moins stupéfiantes. Selon Bloomberg, Vanguard [le plus grand fournisseur d’ETF passifs au monde] a enregistré des flux entrants de 2 Mds$ par jour au cours du premier trimestre, cette année.

Selon le Wall Street Journal, les hedge funds quantitatifs gèrent désormais 27% de toutes les transactions boursières américaines effectuées par les investisseurs, soit une progression de 14% par rapport à 2013. Selon des prévisions récentes réalisées par Bernstein Research, 50% de tous les actifs sous gestion, aux Etats-Unis, seront gérés de façon passive d’ici 2018. »

Les ETF passifs ne pratiquent pas l’analyse boursière traditionnelle. Au contraire, au moment de sélectionner les actions qu’il faut acheter ou vendre, ils s’appuient sur des algorithmes rudimentaires, ou des ensembles de règles.

Aucun algorithme n’a jamais assisté à l’assemblée d’une entreprise, ni évalué les gens qui la dirigent. Les algorithmes ne se soucient pas non plus du secteur auquel appartient l’entreprise… ni de ses produits. Ils ne tentent pas d’établir un lien entre le monde réel des affaires et du commerce et le cours de l’action.

L’absence de lien entre le réel et les cours

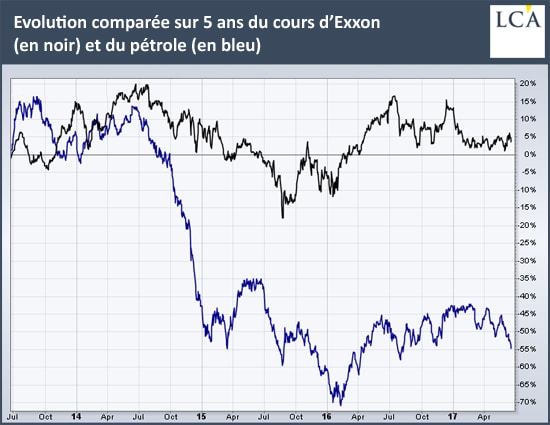

L’investisseur Steven Bregman, dans un discours prononcé à la conférence du Grant’s Interest Rate Observer, a pris l’exemple d’Exxon Mobil.

Imaginez qu’un investisseur, il y a cinq ans, ait été averti à l’avance de ce qui allait se passer dans le futur. Il a vu que les cours du pétrole allaient être divisés par deux. Il a su que le chiffre d’affaires d’Exxon serait presque divisé par deux, lui aussi, que ses bénéfices baisseraient de 75%, et qu’Exxon paierait en dividendes trois fois ses bénéfices.

Qu’aurait-il pensé ? Qu’aurait-il fait ?

Forcément, les investisseurs ne passeraient pas à côté d’un tel revers de fortune chez Exxon. Le marché intègrerait cette nouvelle information et « découvrirait » le bon cours de l’action, n’est-ce pas ?

Eh bien non. L’action Exxon s’échangeait à 82 $ il y a cinq ans. Hier, elle s’échangeait à…82 $.

Qu’est-il arrivé à la « découverte » des cours ?

Comment le cours d’une action d’une entreprise mature est-il resté inchangé alors même que le cours de son produit (et ses marges d’exploitation) a été divisé par deux ? Selon 13D Research, à nouveau :

« Au cœur de ce ‘dysfonctionnement’ passif, se trouvent deux biais algorithmiques clés : la marginalisation de la découverte du prix et l’effet de troupeau. Comme les actions ne sont pas achetées individuellement, l’ETF néglige les informations propres à chaque société (‘due-diligence’).

Ce n’est pas un problème lorsque les acteurs de la gestion active agissent en contrepoids. Toutefois, plus les capitaux affluent dans les ETF, moins les acteurs de la gestion active ont le pouvoir de forcer les algorithmes à se réaligner. En fait, ils sont incités à se joindre au troupeau : ils sous-performent s’ils défient les mouvements des ETF en se fondant sur la ‘découverte’ du prix. Cela permet au troupeau de se précipiter sur des actifs et d’accroitre leur pouvoir sans tenir compte des fondamentaux. »

Jim Rogers: « Nous sommes à la veille du pire krach boursier qu’on n’ait jamais connu » Imminence d’un effondrement financier – 5 Hauts Spécialistes l’annoncent !

Cette absence de lien avec l’économie réelle a des conséquences, en ce qui concerne le prochain effondrement du marché actions. Tel qu’ils ont acheté, ils vendront. Lorsque les prix chuteront, les quants, les robots, les algos, et les ETF passifs ne prendront pas la peine de « découvrir » la valeur ainsi révélée.

Ils vendront, tout simplement.

Comment ? Quand ?

Nous l’ignorons. Mais lorsque les robots décideront de se précipiter vers la sortie, nous n’aimerions pas nous trouver sur leur route.

Pour plus d’informations et de conseils de ce genre, c’est ici et c’est gratuit

Source: la-chronique-agora

Bill Bonner est le fondateur d’AGORA, le plus large réseau d’entreprises indépendantes de presse spécialisée au monde.

Bill Bonner est le fondateur d’AGORA, le plus large réseau d’entreprises indépendantes de presse spécialisée au monde.

En 1978, depuis sa ville natale, Baltimore (Maryland, Etats-Unis), Bill Bonner a voulu développer un « marché » (« Agora » en grec) des idées. Pas de l’information homogénéisée telle que les médias grand public relayent sur nos écrans et journaux, mais une source d’idées diverses avec des opinions et des avis originaux, alternatifs et surtout utiles. Bill a à cœur d’aider les lecteurs à mieux comprendre le monde dans lequel ils vivent, et à agir dans en conséquence. Que ce soit en matière de géopolitique, de macro-économie ou tout simplement le domaine de l’épargne, Bill incite ses lecteurs à cultiver un esprit vif et anticonformiste.

Bill a également co-écrit des livres qui ont tous figuré dans la liste des best-sellers du New York Times et du Wall Street Journal : L’inéluctable faillite de l’économie américaine (2004), L’Empire des dettes. À l’aube d’une crise économique épique (2006) et Le Nouvel Empire des dettes. Grandeur et décadence d’une bulle financière épique (2010).

[AMAZONPRODUCTS asin= »2914569661,2865532321,2914569823,2297004788,2915401233″ partner_id= »busbb-21″ locale= »fr »]

Un cerveau ça sert à quoi ?

Aujourd’hui des humains qui sont en capacité de réfléchir sont inquiétants ; c’est pourquoi il est préférable de les formater, pour qu’ils ressemblent simplement à un ventre prolongé d’un sexe.

Bill, t’as oublié un truc dans ton analyse…

Les égoïstes ou les individualistes qui en n’ont rien à foutre de ce qui se passe autour…

La seule choses qui compte, c’est le gonflement de leurs portefeuille !!!

😉